マイホームの購入には多額の資金が必要です。また年齢とともに、ライフスタイルも変化します。収入と住宅ローンの返済計画やライフプランを考え、「一体、何歳でマイホームを建てれば良いのか」と悩む人も多いかもしれません。

この記事では、「マイホームは何歳までに建てるべきか」をテーマに、一般的なマイホーム取得年齢や若いうちに家を建てるメリット・デメリット、家を建てるときめたきっかけ、また家の購入に当たり知っておくべきお金の知識などを解説しました。

ぜひ最後まで読み、何歳でマイホームを建てるのが自分に合っているのか考えるヒントとしてください。

みんな、何歳までにマイホームを購入している?

はじめに、すでにマイホームを持つ人が「何歳くらいで・どれくらいの年収で」建てたのか、ある調査結果を紹介します。

マイホーム購入の平均年齢

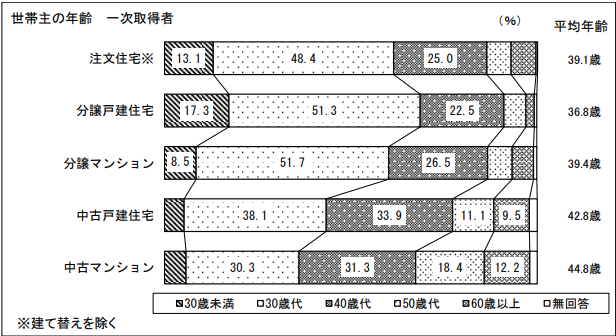

国土交通省の調査から、住宅の一次取得、つまり初めてマイホームを取得した世帯主の平均年齢を抽出しまいた。調査の結果、30歳代でマイホームを建てた人がもっとも多いと分かります。

◎ マイホームのタイプ別 取得時平均年齢

| 住宅タイプ | 平均年齢 |

| 注文住宅 | 39.1歳 |

| 分譲戸建住宅 | 36.8歳 |

| 分譲マンション | 39.4歳 |

| 中古戸建住宅 | 42.8歳 |

| 中古マンション | 44.8歳 |

各年代の構成割合は、次のとおりです。

引用:「令和元年度住宅市場動向調査報告書」|国土交通省住宅局

分譲戸建住宅の取得平均年齢がやや若く、次いで注文住宅、分譲マンションと続きます。中古戸建住宅と中古マンションの取得平均年齢は40代ですが、いずれも40代前半までに取得しています。

一般的にマイホームは「30代~40代前半」までに建てる人が多いとわかりました。

30代でマイホームを建てる人が多い理由

マイホーム取得年齢が30代に集中する理由は、「住宅ローンの完済から逆算した結果」と考えられます。

住宅ローンの多くは75歳~80歳を完済年齢としています。住宅ローンを35年で組む場合、75歳までに完済するためには40歳までに住宅ローンを契約しなければなりません。

「できれば余裕を持って返済したい」とは、誰もが考えることです。40歳から前倒しし、30代で住宅ローンを組む人が多くなるというわけです。

また30代は子どもが生まれる人が多い年代である点も影響しています。「せっかくなら広い家で子育てしたい」と考え、30代でマイホームを建てる人が増えると考えられます。

マイホーム購入の平均年収

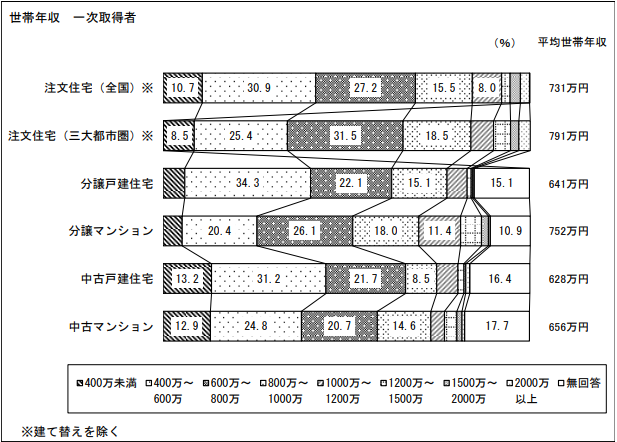

年齢の次に気になるのは、年収ではないでしょうか。同じ調査から、住宅を取得した際の世帯年収の平均もわかります。

◎ マイホームのタイプ別 取得時平均年収

| 住宅タイプ | 平均年収 |

| 注文住宅(全国) | 731万円 |

| 注文住宅(三大都市圏) | 791万円 |

| 分譲戸建住宅 | 641万円 |

| 分譲マンション | 752万円 |

| 中古戸建住宅 | 628万円 |

| 中古マンション | 656万円 |

引用:「令和元年度住宅市場動向調査報告書」|国土交通省住宅局

平均世帯年収は、三大都市圏で注文住宅を取得した人の791万円がもっとも高くなっています。注文住宅の全国平均は731万円、分譲戸建住宅では641万円です。

マイホームを初めて建てた時点での世帯年収は、およそ650~750万円だといえます。

マイホームは何歳までに建てるべき?

「マイホームは若いうちに建てた方が良い」と言われるのは、住宅ローンを早めに完済できるというのが理由です。しかし世帯主や家族の状況、ライフスタイルなどによって、マイホームを建てるベストなタイミングは異なります。若いうちに建てることだけが正解とは言い切れません。

一方、年齢が上がりすぎると住宅ローンが組めないなどのデメリットも出てきます。

マイホームは何歳までに建てるべきなのか、年代ごとのメリット・デメリット、リスクを解説します。

若いうちに建てるメリット

先に紹介した調査結果では、13.1%の人が20代でマイホームを取得していました。若いうちにマイホームを建てるメリットは、次のとおりです。

- 月々の住宅ローン返済額を抑えられる

- 現役のうちに住宅ローンを完済できる

- 長い期間マイホームを楽しめる

若いうちに住宅ローンを組むと、返済期間を長く設定できます。返済期間を長くすると月々の支払額が抑えられるため、家計への負担も少なくできます。

また定年退職までに住宅ローンを完済しやすい点もメリットです。繰り上げ返済を利用すれば、より若いうちに完済できるでしょう。

若いうちにマイホームを建てれば、マイホームで家族と過ごせる時間がそれだけ長くなるというメリットもあります。

若いうちに建てるデメリット

若いうちにマイホームを建てるデメリットも、3つ紹介します。

- 十分な自己資金を用意できない

- 月々の負担が大きい

- いずれリフォームしなければならない

若いうちのマイホーム取得は、自己資金が十分用意できないうちに住宅ローンを組むことになりかねません。自己資金、つまり頭金が少ないほど住宅ローンの月々の返済額は大きくなり、家計を圧迫します。

また自己資金は住宅ローンの頭金だけではなく、住宅取得で必要になる各種の手続きにもつかわれます。自己資金が少ないと、予定外の出費に頭を悩ませることになるかもしれません。

親からの援助が受けられないかなど、周囲によく相談してから決めましょう。

また住宅はメンテナンスしていても老朽化します。いずれ高齢者向けの設備が必要になる場合も多いでしょう。若いうちに建てたマイホームは、リフォーム費用があらためてかかる点も知っておきましょう。

40~50代以上での購入は住宅ローンが組めない恐れも

一方、40代以上では住宅ローンの審査がより厳しくなります。

住宅ローンは勤続年数や年収、健康状態など、さまざまな要素を審査しますが、年齢が上がると退職時期や推定退職金、退職後の就業予定など審査項目が増えます。結果的に審査に通らないケースも多くなるのです。

ただし40~50代は若い世代より多額の年収や貯蓄額を持つ点が、審査に有利に働く場合もあります。頭金を多めに入れる、月々の返済額を多くして短期返済を計画するなど、40~50代だからこそ可能な住宅ローンの組み方もあります。

マイホーム購入を決めた理由は?

マイホームは「人生で一番高い買い物」ともいわれます。購入を決心するには、相応の理由と決断が必要です。

先にマイホームを建てた人たちは、どのような理由で購入を決心したのでしょうか?マイホーム購入の理由として、多い例を集めてみました。

「賃貸と費用負担を比べて」

マイホームを持つまでは、実家に住まない限り賃貸住宅で生活する人がほとんどでしょう。自分の資産にならない賃貸に家賃を払い続けることと、自分の資産になるマイホームにローンを払うこととを比べた結果、マイホーム購入を決断する人もいます。

マイホームの購入時期が早ければはやいほど、賃貸住宅に住む期間が短くなり家賃負担が減ります。家賃10万円の賃貸住宅に暮らす人が、25歳で家を購入した場合と30歳で購入した場合とを比べると、10万円×12か月×5年間分=600万円もの差が生まれます。「600万円あれば、住宅ローンの頭金としては十分だ」と、若いうちにマイホームを建てる人も大勢います。

「将来の資産形成を考えて」

住宅ローンの返済が終われば、家計に占める住宅費負担がぐっと減ります。完済によって生まれた資金的余裕を資産形成に回せば、老後へ備えることも可能です。若いうちにマイホームを購入し、繰り上げ返済などで早めに完済を考える人が多いのは、将来の資産形成に備える狙いもあります。

また利便性の高い人気エリアであれば、将来的にマイホームを売却して現金化もできます。手元に資金を残せるという資産価値を考え、マイホーム購入を決断するケースも多く見られます。

「広い家で伸び伸び子育てしたくて」

マイホーム購入の理由3つ目は、子育てをきっかけにしたものです。「広い家で伸び伸びと子育てしたい」「庭で子どもを遊ばせたい」「子どもと家庭菜園をやってみたい」など、マイホームでないと難しい希望を叶えるために、購入を決断するケースです。

子どもがいる家庭がマイホームを購入する際は、転校しなくて済むよう「小学校入学前」を一つのタイミングと考える方も多いようです。

マイホーム購入にあたり、知っておくべきこと

マイホーム購入の大きな問題は「資金」でしょう。

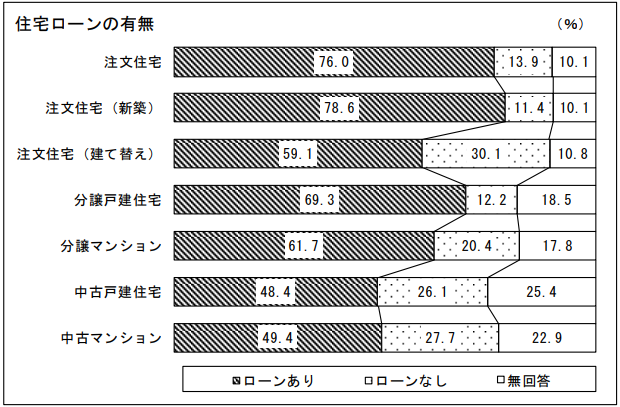

実際、自己資金だけで家を建てられる人は多くはありません。新築住宅購入者の多くは住宅ローンを利用しています。国土交通省の調査でも、新築注文住宅や分譲戸建住宅を購入した人の7割は住宅ローンを利用しているとわかっています。

引用:「令和元年度住宅市場動向調査報告書」|国土交通省住宅局

住宅ローンは、マイホーム購入と密接にかかわるテーマです。また節税や優遇制度、補助金など、お金にかかわる知識は、知らないと損をしてしまいます。

住宅ローンを中心に、マイホーム購入を検討する際に知っておきたい、お金の知識を解説します。

住宅ローンの組み方

住宅ローンは銀行などの金融機関や国土交通省と財務省が所轄する住宅金融支援機構などで組めます。さまざまな商品があるため迷いやすいのですが、「金利タイプ」を決めてから金融機関を選ぶとわかりやすいでしょう。

金利タイプには、「全期間固定金利型」「変動金利型」「固定金利選択型」があります。それぞれ、金利の固定期間が異なります。金利が変わると返済額も変動するため、市況やライフプランと照らし合わせて慎重に検討しましょう。

住宅ローンを組む金融機関が決まったら審査を申し込みます。審査を通過すると住宅ローンの契約となり、頭金を納入、月々の返済が始まります。

住宅ローンの返済計画

住宅ローンは、契約時に返済年数を決定します。返済年数は「25年・30年・35年」と5年単位で設定する商品もあれば、1年単位で設定できる商品もあります。返済期間が長くなると月々の返済額が抑えられる反面、総支払額は大きくなります。さまざまなパターンでシミュレーションし、ベストな返済計画を考えましょう。

一般的に、返済額が手取り収入の25%以下に抑えるのが良いといわれています。月の手取り収入が35万円なら、8.75万円です。住宅を購入すると固定資産税など諸経費も掛かりますし、想定外の出費やライフスタイルの変化も予想されます。何があっても安定して払い続けられるよう、返済計画には余裕を持たせておきましょう。

住宅ローンの優遇制度・減税制度

住宅ローンを組むと、さまざまな優遇制度・減税制度が受けられます。知らないと申請できず損につながるため、しっかり情報収集しておきましょう。年度によって変更点もあるため、常に最新情報を把握してください。

2022年度時点では、例えば次の優遇制度・減税制度があります。

| ◎ 住宅ローン金利の優遇 金融機関が独自で設けている優遇金利制度。一定の利率が店頭金利から引き下げられる。 |

| ◎ 住宅ローン控除 12月末時点の住宅ローン残高の0.7%を、毎年直接控除(減税)する仕組み。最長13年間適用。控除されるのは所得税と住民税。 |

優遇や控除を受けられる条件が決まっているものもあります。詳しくは金融機関や税理士などにお問い合わせください。

補助金制度

住宅購入にはさまざまな補助金が用意されています。中でもこれから家を買う人が知っておくべきは「省エネ住宅の義務化と補助金制度」でしょう。

2022年6月から、住宅の省エネ基準が改正されました。主に見直されたのは断熱性能を示す「等級」です。これまで最高の断熱等級だった「4」が義務化となり、すべての新築住宅が備えなければならない性能となりました。

断熱材の厚みや素材、ガラスなども性能の良いものを使わなければならなくなり、必然的に住宅新築にかかる費用も高くなります。

たたし新しい省エネ基準に適合した住宅は、補助金も利用できます。たとえば「こどもみらい住宅支援事業」は子育て・若者夫婦世帯が高い省エネ性を有する住宅を新築・購入する場合に支給される補助金です。金額は住宅1戸あたり最大100万円となっています。

そのほかにも、より高い断熱基準である「ZEH」を満たした住宅の取得に対する補助金として、「ZEH支援事業」もあります。1戸当たり55万円〜支給されます。

まとめ

「マイホームは何歳までに買うべきか」を、多くの人が購入した年齢や理由、若いうちに購入するメリット・デメリットなどを解説してきました。

一般的には、住宅ローンの完済年齢から逆算して、あるいは余裕を持った完済計画のために、30代で住宅を買う人が多数を占めています。30代は子育て世代でもあり、子どもを広い家で伸びのび育てたいニーズともマッチした結果でもあります。

ただし、家は「何歳までに買わなければならない」と決まってもいません。何歳での購入がベストかは、家族のライフプラン、そしてマネープランによって異なります。

大切なのは、「堅実に払える住宅ローンを組むこと」です。その1点さえクリアできれば、家は買いたいときに買って大丈夫です。

木のんホームでは、理想の家づくりとともにお金の相談も承っています。お金のプロであるFP(フィナンシャルプランナー)とともに、「知っているだけで数百万円の差にもなる」お得な情報もご提供します。

まずはお気軽にお問い合わせください。住宅展示会や「賢い家づくり相談会」へのご来場もお待ちしています。