住宅ローンを借りる際、「頭金はいくら用意すれば良いのだろう」と悩む方も多いのではないでしょうか。頭金が多ければ住宅ローンの負担は軽減されますが、貯金全額を頭金にすると今後の生活資金や教育費が心配です。

さらに「頭金なし、3,000万円をフルローンで借りた」という話を聞くと、ますます頭金をどうすべきか、迷ってしまうのではないでしょうか。

この記事では「3000万円の家」に必要な頭金の金額や、頭金以外に確保しておくべき自己資金の目安を解説します。3,000万円の住宅ローンに必要な年収目安もまとめました。

最後まで読み、住宅ローンと頭金の適正金額を理解するヒントにしてください。

一般的に「住宅ローンの頭金は物件価格の1~2割」

住宅ローンの頭金とは、購入する住宅代金の一部として最初に支払う費用です。「購入価格から頭金を差し引いた金額」を住宅ローンで借り入れることになるため、頭金は住宅ローンの融資額に影響する重要ポイントです。

3,000万円の住宅を購入する場合、頭金をいくらくらい準備しておけば良いのか解説します。

3000万円の住宅なら頭金は600~900万円が目安

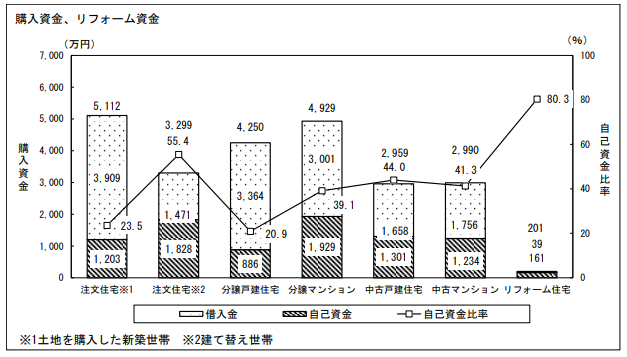

一般的に、頭金は「物件価格の2割程度」といわれます。実際、新築住宅を取得した人の自己資金比率(購入資金に占める頭金の割合)は、平均23.5%と、「2割」に近い数値であることがわかっています。

(引用:「令和3年度住宅市場動向調査報告書|国土交通省)

国土交通省によるこの調査は、毎年行われています。社会情勢やサンプリングの違いなどによって多少の変動はあるものの、経年変化を見ても自己資金比率は20~30%で推移しています。

「物件価格の2割」を目安に頭金を準備するとなると、3,000万円の住宅を建てる場合なら600万円(20%)~900万円(30%)になります。

ただし、かならず20~30%の頭金を用意しないといけないわけではありません。頭金をいくら用意するかは、世帯年収やライフスタイル、教育資金などを十分考慮し決定すべきです。

考慮した結果、「頭金0円で3,000万円フルローン」という選択をする家庭もあります。

頑張って頭金を貯めるか、フルローンを組むか

「毎月コツコツと頭金を貯める」「フルローンを組んで早く返済を始める」、この二者で悩んだ場合は、総支払額が少ないのはどちらかを試算してみましょう。

以下の条件で、総支払金額をシミュレーションしてみました。

- 住宅価格:3,000万円

- ローン返済期間:35年

- 返済方法:元利均等方式

- ボーナス払い:なし

- 金利:1.5%/年

◎ 頭金を用意する場合

- マイホーム入居までは賃貸で生活(家賃10万円×5年=600万円)

- 頭金用に10万円を貯金(10万円×5年=600万円)

頭金として600万円を準備できれば、住宅ローンの借入金額は2,400万円です。3,000万円をフルローンで組んだ場合と、支払額を比較します。

◎ 住宅ローン借入金と総返済額

| 頭金600万円あり | 頭金なし | |

|---|---|---|

| 借入金 | 2,400万円 | 3,000万円 |

| 毎月のローン返済額 | 7.4万円 | 9.2 万円 |

| ローン総返済額 | 3,087万円 | 3,858万円 |

※ フラット35「ローンシミュレーション 借入希望金額から返済額を計算」で試算

頭金600万円を用意した試算の方が、総返済額が少なく見えます。ただし、頭金を貯めたケースでは、住宅ローンのほかに「5年間で600万円にのぼる家賃」の支払いがあったことを忘れてはいけません。家賃も試算に加え、総負担額を比較します。

◎ 家賃負担と頭金を考慮した総負担額

| 頭金600万円あり | 頭金なし | |

|---|---|---|

| 支払済家賃 | 600万円 | - |

| 頭金 | 600万円 | - |

| 借入金 | 2,400万円 | 3,000万円 |

| 総負担額 | 4,287円 | 3,858万円 |

3,000万円をフルローンで組んだ方が、総負担額が少ないという結果になりました。

実際は金利や住宅ローン優遇施策、補助金の有無、入居前の家賃負担有無などによって、総負担額は変動します。しかし超低金利時代においては、「頭金があった方が負担が少ないとはいいきれない」点は、知っておいて損はありません。

頭金のほかにも自己資金は必要

住宅購入では、頭金以外にも用意しておくべき費用があります。貯金をすべて頭金にすると、支払うべき費用が払えなくて困ることにもなりかねません。入居後にお金の心配をせず安心して生活するためにも、諸費用も見越して準備しておきましょう。

住宅取得時と入居後に必要な費用を、それぞれ解説します。

住宅取得時にかかる費用

住宅の取得時には、主に次の費用がかかります。

- 取得時費用

- ローン契約費用

- その他費用

取得時費用

住宅の取得時にかかる手数料や税金は、次のとおりです。

- 手付金

売買契約時に売主に支払うお金。物件価格の5%〜10%程度。 - 印紙税

売買契約書に貼る印紙代。物件価格が1,000万円~5,000万円以下の場合は10,000円。 - 仲介手数料

仲介会社に支払う手数料。上限があり、物件価格×3%+6万円+消費税 - 手付金

売買契約時に売主に支払うお金。物件価格の5%〜10%程度。 - 不動産取得税

不動産を取得した際に支払う税金。物件の価格×原則4%。 - 登記費用

不動産登記、抵当権設定の登記に必要な登録免許税や司法書士に支払う報酬。 - 火災保険料・地震保険料

火災や地震などに備える保険の保険料。 - 地盤調査費・改良工事費

地盤の調査、また改良工事にかかる費用。 - 水道負担金

上下水道の水道管を道路から引き込む工事が必要な場合の費用。

ローン契約費用

ローンの契約にも、税金や手数料などがかかります。

- 印紙税

ローン契約書に貼る印紙代。物件価格1,000万円~5,000万円以下の場合は20,000円。 - 事務取扱手数料

住宅ローンを融資する金融機関に支払う手数料。 - 保証料・保証事務取扱手数料

契約者に万一があり、ローンの返済が困難となった場合に備える保証会社の保証料。また手数料。 - 団体信用保険料

契約者が完済前に死亡または高度障害状態になった場合、住宅ローン残高相当の保険金が支払われる保険の保険料。

その他の費用

その他、以下の費用も準備しておきましょう。

- 仮住まいの家賃(必要な場合)

- 引っ越し費用

- 新居の家具や備品の購入費用

住宅取得後にかかる費用

晴れてマイホームに入居したあとも、さまざまな費用がかかります。マイホームならではの固定資産税、メンテナンス費用などを解説します。

固定資産税

固定資産税とは、土地や家屋、償却資産などに対してかかる税金です。

毎年、4~5月ごろに納付書が各家庭に届きます。一括払いのほか、年4回(通常は6月、9月、12月、2月)の分納も可能です。

固定資産税は住宅や土地の評価によって金額が変わります。計算式は、次のとおりです。

「1か月1万円(1年間で10~12万円)」が相場といわれます。毎年かかる費用のため、計画的に準備しておきましょう。

修繕費用

戸建住宅は、定期的な修繕が必要です。主な修繕項目と頻度、予算の一般的な例をまとめました。

| 箇所 | 年数 | 費用目安 |

|---|---|---|

| 太陽光パネル | 5~10年 | 5~10万円 |

| 外壁塗装 | 10年 | 60~80万円 |

| 屋根塗装 | 10年 | 60~80万円 |

| 内装のクロス張替え | 10年 | 1万円〜/㎡ |

| キッチン本体交換 | 20年 | 100~300万円 |

| トイレ便器交換 | 20年 | 20~40万円 |

| 給湯器交換 | 20年 | 30~70万円 |

| お風呂リフォーム | 20年 | 80~150万円 |

10年・20年の節目に、数十~数百万円の修繕費用が必要になる箇所が多いとわかります。

ただし、使用頻度や使い方、素材などによって、修繕が必要になる頻度や金額は異なります。住宅を設計する時点で、工務店や建築士に相談し修繕の目安を聞いておくと良いでしょう。

教育資金

住宅購入と同じくらい費用が必要になるのが「教育資金」です。大学の学費だけを見ても、国公立大学は約500万円、私立大学は文系が約700万円、理系では平均8,20万円かかります。

さらに受験に備えた塾や予備校や習い事の費用、中学・高校の部活動費用なども押さえておきましょう。

費用が必要なタイミングを知り、計画的に積み立てることが大切

住宅購入時、また購入後にかかる費用は、「全額を同時期に一括支払い」ではありません。「固定資産税は毎年12万円」「10年後の修繕に100万円」「子どもの大学入学までに500万円」など、必要となるタイミングに間に合うよう準備すれば良いのです。

いつ・いくら必要かを算出し、逆算して毎月計画的に積み立てていきましょう。また急な出費やリスクに備えて、数十万円程度を予備資金として別に確保しておくと安心できます。

3000万円の住宅ローンに必要な年収目安

年収がどれくらいあれば、3,000万円の住宅ローンが組めるのでしょうか。住宅ローンの審査基準や年収の目安を解説します。

住宅ローンの審査基準「返済負担率」

住宅ローンは契約者の年齢や健康状態、勤務状況・勤続年数、担保評価額など、さまざまな基準で審査されます。中でも重視されるのが「返済負担率」です。返済負担率とは、住宅ローンの返済額が契約者の年収に対して占める割合を示す数値です。

返済負担率は金融機関ごとに定められており、一般的には「年収の25~35%」です。ただし住宅の維持管理費やその他にも費用が必要である点を踏まえ、返済負担率は年収の25%以下に収めたほうが良いといわれています。

返済負担率に関して詳しくは、こちらもご覧ください。

3000万円の住宅ローンが組めるのは年収440万円以上

3,000万円の住宅ローンに対して、返済負担率が25%以下におさまるのは年収いくら以上の場合か、計算してみましょう。以下の条件で試算します。

- 借入金:3,000万円

- 金利:1.5%(全期間固定・引き下げなし)

- 返済期間:35年

- 頭金・ボーナス返済なし

計算の結果、月々の返済額は約9.2万円となります。1年間の返済額は約110万円です。

110万円が25%におさまる年収は、約440万円です。つまり年収440万円以上あれば、3,000万円の住宅ローンを組んでも無理なく返済していける計算になります。

ただしこれはあくまで試算です。実際は他の借入金や収入の変化、金利変動、市場動向などによって変わります。住宅の維持費や将来必要になる費用も踏まえ、ローン借入額を決定しましょう。

お金の心配はプロが解決!木のんホームの「家づくり勉強会」にお越しください

住宅購入での最大の心配ごととして、多くの方は「お金」を挙げます。住宅ローンを払い続けられるのかという不安はもちろん、金利や税金、手数料、市場動向など、新しい知識が必要な項目も多いため、「難しい」「よくわからない」という印象にもなりやすいようです。

かといって、お金の問題を避けていてはマイホームは手に入れられません。

お金の心配は、信頼できるプロと一緒に解決するのが安心です。木のんホームでは、これまで数多くの住宅を手掛けてきた経験をもとに、ご家族ごとの事情に寄り添ったご相談の場をご用意しています。専門知識を豊富に持つことはもちろん、鹿児島の地元事情を踏まえたアドバイスもさせていただきます。

住宅ローンや税金について詳しくなれる「賢い家づくり勉強会」など、気軽にお越しいただけるイベントも開催しています。ぜひ一度、お問い合せください。

まとめ

一般的に、住宅購入の際は「物件価格の2~3割の頭金を用意すべき」といわれます。実際のデータを調べても、2割ほどの頭金を用意して住宅を購入している人が多いこともわかっています。

頭金が多ければ多いほど、住宅ローンの負担は軽減されます。一方で、賃貸住宅に住みながら頭金を貯める場合は「家賃」がかかっていることも忘れないようにしましょう。少しでも負担額を減らすためには、かかっているコストをすべて洗い出し、客観的に比較・試算することが大切です。

また住宅は本体の価格以外にも税金や手数料など、さまざまな費用がかかります。生活費や教育資金も必要です。貯金のすべてを住宅取得費に入れてしまうと、その他の費用の支払に困るケースも考えられます。

安心して住宅を購入するためには、お金の問題をしっかり解決しておくことが欠かせません。住宅とお金のプロに相談し、無理のない資金繰りを実現しましょう。